.

.

Οι οφειλές των κρατών στις ανεξάρτητες από τα ίδια αλλά εξαρτημένες από το τοκογλυφικό κεφάλαιο κεντρικές τράπεζες, μετατρέπουν τους Πολίτες τους σε σκλάβους χρέους – ενώ το κραχ ίσως αργήσει, εκτός εάν υπάρξουν εξελίξεις στις Η.Π.Α., όπως η ανατροπή του κ. Trump ή/και κοινωνικές αναταραχές, σε βαθμό εμφυλίου πολέμου.

.

(Το άρθρο αποτελείται από 2 Σελίδες)

.

“Το παγκόσμιο χρέος κλιμακώνεται διαρκώς, υπερβαίνοντας πια το 325% του ΑΕΠ του πλανήτη (πηγή) ή τα 217 τρις $ – έχοντας αυξηθεί κατά περίπου 11 τρις $ τους πρώτους εννέα μήνες του 2016, εκ των οποίων το 50% αφορούσε τα χρέη των κυβερνήσεων. Νέα βουνά χρεών λοιπόν προστίθενται στα ήδη υφιστάμενα, χωρίς σταματημό – ενώ οι αναδυόμενες οικονομίες τριπλασίασαν τις εκδόσεις ομολόγων και κοινοπρακτικών δανείων, με την Κίνα να αντιπροσωπεύει τη μερίδα του λέοντος“.

.

Ανάλυση

Η συνάντηση των κεντρικών τραπεζιτών στο Jackson Hole των Η.Π.Α. είχε εντυπωσιακά αποτελέσματα – αφού για πρώτη φορά οι δύο ισχυρότερες τράπεζες του πλανήτη τάθηκαν εναντίον ενός αμερικανού προέδρου, όπως άλλωστε το σύνολο των ελίτ της χώρας, συμπεριλαμβανομένων των ΜΜΕ.

Οι χρηματαγορές βέβαια επεφήμησαν τη στάση τους, γνωρίζοντας πως στηρίζουν κρυφά τα δικά τους συμφέροντα – παρά το ότι η διοικητής της Fed έδωσε διαφορετική εντύπωση, εμφανιζόμενη αντίθετη στην εξαγγελία χαλάρωσης του εποπτικού μηχανισμού του τραπεζικού συστήματος εκ μέρους του κ. Trump, το οποίο έγινε δήθεν πιο αυστηρό μετά την κρίση του 2008.

Ο επικεφαλής της ΕΚΤ είχε μία εντελώς διαφορετική αποστολή κρίνοντας από το ότι, η μοναδική αναφορά στην επίσημη ομιλία του για τη νομισματική πολιτική αφορούσε το πόσο επικίνδυνη θα ήταν μία επιστροφή στον προστατευτισμό, σε συνθήκες ποσοτικής χαλάρωσης – ισχυριζόμενος επί πλέον πως το QE ήταν εξαιρετικά αποτελεσματικό για την οικονομία της Ευρώπης, παρά το ότι ο μοναδικός κερδισμένος είναι η Γερμανία. Τάθηκε δηλαδή υπέρ της σημερινής ασύμμετρης παγκοσμιοποίησης, μικρογραφία της οποίας αποτελεί η Ευρωζώνη και εναντίον του οικονομικού εθνικισμού που επιθυμεί ο αμερικανός πρόεδρος – υπενθυμίζοντας πως εκλέχθηκε για το δόγμα του, το οποίο ήταν το εξής:

“Το κατεστημένο προστατεύει τον εαυτό του, αλλά όχι τους Πολίτες της χώρας μας. Οι νίκες του δεν ήταν δικές σας νίκες, οι επιτυχίες του δεν ήταν δικές σας επιτυχίες – ενώ, όταν στην πρωτεύουσα μας γιόρταζε το κατεστημένο, υπήρχαν πολύ λίγες αιτίες για να γιορτάζουν οι οικογένειες που προσπαθούσαν αγωνιωδώς να επιβιώσουν σε ολόκληρη τη χώρα μας.

Για πάρα πολλούς από τους αμερικανούς συμπολίτες μας υπάρχει μία εντελώς διαφορετική πραγματικότητα. Οι μητέρες και τα παιδιά στις πόλεις μας είναι φυλακισμένοι, παγιδευμένοι καλύτερα στη φτώχεια – τα σκουριασμένα εργοστάσια έχουν εξαπλωθεί σαν τάφοι, όπως οι επιτύμβιες στήλες δηλαδή, σε ολόκληρη τη χώρα.

Η μία μετά την άλλη βιομηχανίες έκλεισαν ή εγκατέλειψαν τις Ηνωμένες Πολιτείες, χωρίς την παραμικρή σκέψη – όσον αφορά τα εκατομμύρια των εκατομμυρίων εργατών, οι οποίοι έμειναν πίσω. Ο πλούτος της μεσαίας τάξης μας υφαρπάχθηκε από τα σπίτια της και στη συνέχεια διαμοιράστηκε σε ολόκληρο τον πλανήτη”.

Φαίνεται λοιπόν πως οι κεντρικές τράπεζες, οι επικεφαλείς των οποίων δεν εκλέγονται δημοκρατικά, επιδιώκουν πλέον φανερά την ηγεμονία του πλανήτη – στηριζόμενες από τις χρηματαγορές, οι οποίες επιβάλλουν τα τελευταία χρόνια τους δικούς τους κανόνες, λόγω της υπερχρέωσης των κρατών.

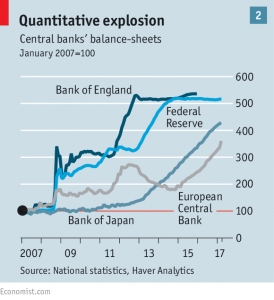

Σύμφωνα τώρα με ένα πρόσφατο άρθρο των FT (πηγή), οι μεγάλες κεντρικές τράπεζες κατέχουν ήδη το ένα πέμπτο του συνολικού χρέους των κυβερνήσεων τους (γράφημα) – ενώ οι αριθμοί που τις αφορούν είναι οι εξής συγκλονιστικοί:

(α) Χωρίς να υπάρχει ύφεση ή κρίση, οι μεγάλες κεντρικές τράπεζες αγοράζουν σήμερα, τυπώνοντας νέα χρήματα, πάνω από 200 δις $ το μήνα δημόσιο και ιδιωτικό χρέος, υπό την ηγεσία της ΕΚΤ και της Τράπεζας της Ιαπωνίας. Οι Πολίτες βέβαια έχουν τόσο άγνοια, ώστε να πιστεύουν πως τα χρήματα αυτά δεν είναι δικά τους χρέη και δεν θα χρειαστεί να πληρωθούν – κάτι που ασφαλώς δεν ισχύει, ενώ ο τρόπος πληρωμής αναφέρεται στη συνέχεια της ανάλυσης.

(β) Η Fed κατέχει πάνω από το 14% του δημοσίου χρέους των Η.Π.Α., το οποίο ήταν 19,2 τρις $ στα τέλη του 2016 ή στο 103,2% του ΑΕΠ τους ύψους 18,6 τρις $ – αν και ένα μέρος του ΑΕΠ είναι κατά την άποψη μας πλασματικό, προερχόμενο από την παραποίηση των στατιστικών (ανάλυση).

(γ) Ο ισολογισμός της ΕΚΤ υπερβαίνει το 35% του ΑΕΠ της Ευρωζώνης, ενώ της Τράπεζας της Ιαπωνίας το 70% – όπου η τελευταία είναι μεταξύ των πρώτων 10 μετόχων του 90% των εισηγμένων επιχειρήσεων στον Nikkei 225. Κατέχει δε το 60% των διαπραγματεύσιμων στο χρηματιστήριο της επενδυτικών κεφαλαίων (ETF) – γεγονός που σημαίνει ότι, η κεντρική τράπεζα της Ιαπωνίας έχει μετατραπεί σε ένα γιγαντιαίο κερδοσκοπικό κεφάλαιο (Hedge Fund), όπως άλλωστε η εισηγμένη κεντρική τράπεζα της Ελβετίας που η μετοχή της αυξάνεται συνεχώς (πηγή), αγοράζοντας ξένες μετοχές με τυπωμένα χρήματα!

Οι αναλυτές πάντως έχουν ήδη προειδοποιήσει πως δρομολογείται η εθνικοποίηση της ιαπωνικής δευτερογενούς αγοράς (πηγή), σαν να πρόκειται για μία σοβιετικού τύπου οικονομία – τεκμηριώνοντας την απελπιστική οικονομική κατάσταση της χώρας.

(δ) Η ΕΚΤ κατέχει το 9,2% της ευρωπαϊκής αγοράς ομολογιακών δανείων, καθώς επίσης περισσότερο από το 10% του δημοσίου χρέους των κυριότερων ευρωπαϊκών χωρών – υπενθυμίζοντας πως μόνο η Ελλάδα είναι εκτός του QE.

(ε) Η Τράπεζα της Αγγλίας έχει αγοράσει το 25-30% του δημοσίου χρέους της Μ. Βρετανίας (πηγή) – το εξωτερικό χρέος της οποίας υπερβαίνει το 430% του ΑΕΠ της. Στα πλαίσια αυτά η έξοδος της Βρετανίας από την ΕΕ, πολύ επικίνδυνη για το χρηματοπιστωτικό της σύστημα στο οποίο στηρίζεται η οικονομία της, ίσως αποβεί πολύ πιο καταστροφική από ότι υποθέτει κανείς – παρά το ότι εμπιστευόμαστε το βρετανικό καπιταλιστικό μοντέλο.

Συνεχίστε στη 2η σελίδα (…)