.

Το θράσος των τραπεζών

Συνεχίζοντας, ορισμένοι οικονομολόγοι, οι οποίοι μάλλον ευρίσκονται στην έμμισθη υπηρεσία του χρηματοπιστωτικού συστήματος, ισχυρίζονται πλέον πως τα μηδενικά επιτόκια που εισπράττουν οι καταθέτες, δεν οφείλονται στην πολιτική των κεντρικών τραπεζών – αλλά, αντίθετα, στους ίδιους!

Με απλά λόγια, προσπαθούν να μας πείσουν πως τα θύματα είναι οι θύτες του εαυτού τους, τόσο όσον αφορά τους τόκους των καταθέσεων, όσο και την πτώση των αποδόσεων των ομολόγων – με χαρακτηριστικό παράδειγμα τα διετή ομόλογα της υπερχρεωμένης Ιταλίας, τα οποία κινούνται πλέον σε αρνητικά επίπεδα (γράφημα), ενώ εμείς συνεχίζουμε να ισχυριζόμαστε ανόητα πως οι «εταίροι» μας δανείζονται με 4% και μας δανείζουν με 1%.

.

.

Περαιτέρω, αιτιολογούν τους ισχυρισμούς τους λέγοντας ότι, η μείωση των επιτοκίων οφείλεται στο πλεόνασμα των αποταμιεύσεων διεθνώς, οι οποίες υπερβαίνουν τις επενδύσεις, οπότε η μειωμένη δανειοδότηση πιέζει προς τα κάτω τις αποδόσεις – χρησιμοποιώντας τη νεοκλασική θεωρεία, σύμφωνα με την οποία το επιτόκιο είναι το αποτέλεσμα της προσφοράς κεφαλαίων (αποταμιεύσεις), καθώς επίσης της ζήτησης (επενδύσεις). Ειδικότερα, κατά τους ίδιους τα εξής:

(α) Ο περιορισμός των επενδύσεων οφείλεται στην υποτονική άνοδο της παραγωγικότητας, σε συνδυασμό με την υποχώρηση της αύξησης του παγκόσμιου πληθυσμού – γεγονότα που καθιστούν τις επιχειρήσεις απρόθυμες να επενδύσουν.

(β) Από την άλλη πλευρά, οι άνθρωποι στις γερασμένες ανεπτυγμένες χώρες αποταμιεύουν όλο και περισσότερα χρήματα, για να χρηματοδοτήσουν τα γηρατειά τους – οπότε, ο συνδυασμός των δύο αυτών παραγόντων, προκαλεί τη μείωση των επιτοκίων, την οποία προσπαθούν να διαχειρισθούν οι κεντρικές τράπεζες όσο καλύτερα μπορούν!

Σύμφωνα όμως με μία πρόσφατη μελέτη, η παραπάνω θεωρεία είναι ένα από τα πολλά παραμύθια, με τα οποία γίνεται προσπάθεια να μεταφερθούν οι ευθύνες από τους θύτες στα θύματα – αφού οι τράπεζες δεν χρηματοδοτούν τους οφειλέτες τους με τα χρήματα των καταθετών τους, αλλά με τη δημιουργία τους από το πουθενά.

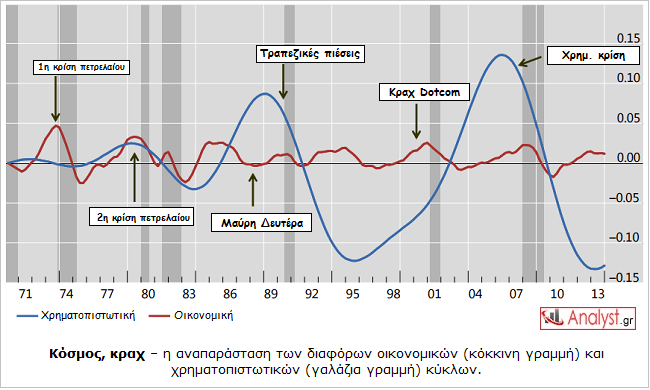

Ως εκ τούτου, αντί να ισορροπούν όπως άλλωστε οφείλουν τις αποταμιεύσεις με τις επενδύσεις, δημιουργούν τεράστιες ανισορροπίες, προκαλώντας επικίνδυνους ανοδικούς και καθοδικούς χρηματοπιστωτικούς κύκλους – μέσω των οποίων μεταφέρεται ουσιαστικά ο πλούτος των κατώτερων και μεσαίων εισοδηματικών τάξεων στις ανώτατες (γράφημα).

.

Σημείωση γραφήματος: H ανοδική κίνηση κατά τη διάρκεια ενός χρηματοπιστωτικού κύκλου χαρακτηρίζεται από τα υψηλότερα χρέη, από τη θετική εξέλιξη των χρηματαγορών (άνοδος των χρηματιστηριακών δεικτών κλπ.), καθώς επίσης από τις ακριβότερες τιμές των ακινήτων – ενώ η ανοδική κίνηση κατά τη διάρκεια ενός οικονομικού (αναπτυξιακού) κύκλου χαρακτηρίζεται από την αύξηση του ΑΕΠ. Όπως φαίνεται από το γράφημα, οι αναπτυξιακοί κύκλοι δεν έγιναν μεγαλύτεροι – σε πλήρη αντίθεση με τους χρηματοπιστωτικούς κύκλους, οι διακυμάνσεις των οποίων ήταν πολύ υψηλότερες, ενώ η διάρκεια τους μεγαλύτερη. Το γεγονός αυτό έχει ως αποτέλεσμα την αύξηση των κινδύνων κατάρρευσης του συστήματος (κραχ) – λόγω του ότι οι αναπτυξιακοί κύκλοι δεν στηρίζουν, δεν δικαιολογούν κατά κάποιον τρόπο τους χρηματοπιστωτικούς.

.

Στα πλαίσια αυτά, όταν οι κεντρικές τράπεζες μειώνουν το βασικό τους επιτόκιο, τότε οι εμπορικές μπορούν να χρηματοδοτούνται από αυτές φθηνότερα – οπότε δανείζουν περισσότερα χρήματα, ενώ πιέζονται τεχνητά τα επιτόκια κάτω από το σημείο ισορροπίας, με το οποίο θα καλύπτονταν οι επενδύσεις από τις αποταμιεύσεις.

Εκτός αυτού, δεν έχουν κανένα λόγο να πληρώνουν πολύ υψηλότερα επιτόκια στους καταθέτες τους, από αυτά που τους χρεώνει η κεντρική – αφού οι αποταμιεύσεις, τους χρειάζονται μόνο για τις μεταξύ τους συναλλαγές (μεταξύ κατεργαραίων ειλικρίνεια) και όχι για να δανείζουν τους οφειλέτες τους (ανάλυση).

Τα χαμηλά όμως επιτόκια δίνουν συχνά την εσφαλμένη εντύπωση πως οι επενδύσεις είναι κερδοφόρες, με αποτέλεσμα να δημιουργούνται φούσκες – οι οποίες εκρήγνυνται όταν αυξάνονται τα επιτόκια, επειδή τότε αποκαθίσταται η αλήθεια, όσον αφορά την πραγματική κερδοφορία των επενδύσεων.

Επί πλέον, τα χαμηλά επιτόκια μειώνουν την προθυμία των Πολιτών να αποταμιεύσουν – με αποτέλεσμα να καταναλώνουν περισσότερο, παράλληλα με το ότι κάποιοι υπερχρεώνονται, δανειζόμενοι ακριβώς επειδή τα επιτόκια είναι φθηνά. Τα χρήματα δε που σπαταλούν τα νοικοκυριά οδηγούν τις επιχειρήσεις σε μεγαλύτερες επενδύσεις, οι οποίες όμως στηρίζονται σε μία μη επαναλαμβανόμενη, «αρρωστημένη» ζήτηση – οπότε, όταν αποκαθίσταται αναγκαστικά η ισορροπία, τα πάντα να καταρρέουν.

Επομένως, τα χαμηλά επιτόκια δεν είναι η συνέπεια της υπερπροσφοράς αποταμιεύσεων, αλλά της επεκτατικής νομισματικής πολιτικής των κεντρικών τραπεζών, η οποία οδηγεί στην αλματώδη αύξηση των χρεών – οπότε δεν είναι υπεύθυνοι για το κραχ που νομοτελειακά ακολουθεί οι Πολίτες, όπως ισχυρίζονται με θράσος οι υποστηρικτές των χρηματοπιστωτικών ιδρυμάτων, αλλά οι τράπεζες, με ηγέτες τις κεντρικές.

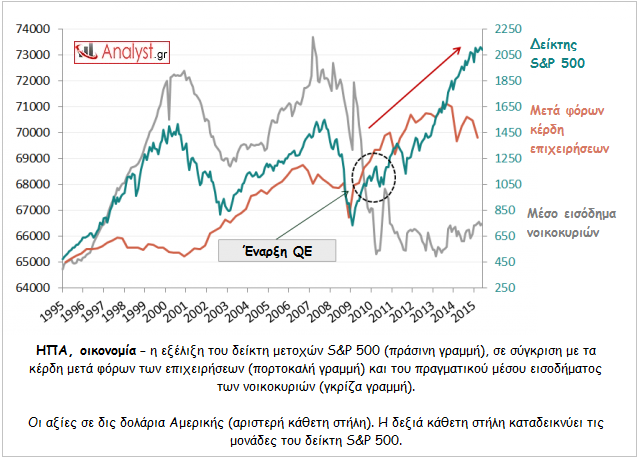

Οι σημερινές ανισορροπίες στις Η.Π.Α., όπου τα κέρδη μετά φόρων των επιχειρήσεων υποχωρούν, τα εισοδήματα των εργαζομένων έχουν καταρρεύσει μετά το 2008, ενώ ο χρηματιστηριακός δείκτης συνεχίζει απτόητος την ανοδική του πορεία (γράφημα), τεκμηριώνει το μέγεθος της διαστρέβλωσης που προκάλεσε η κεντρική τράπεζα – ενώ προοιωνίζει το κραχ που νομοτελειακά θα ακολουθήσει, πιθανότατα λίγους μήνες μετά την αύξηση των επιτοκίων εκ μέρους της Fed.

.

.

Περαιτέρω, για τον ίδιο ακριβώς λόγο δεν είναι υπεύθυνοι για την υπερχρέωση της χώρας τους οι Έλληνες Πολίτες αλλά, κυρίως, η πολιτική της ΕΚΤ, η οποία τάχθηκε από την αρχή με σκανδαλώδη τρόπο υπέρ της Γερμανίας (άρθρο) – ενώ οι ελληνικές κυβερνήσεις δεν κατάλαβαν την παγίδα, δίνοντας λανθασμένες κατευθύνσεις στη χώρα τους.

Με απλά λόγια, εάν η Ελλάδα δεν ήταν μέλος της Ευρωζώνης, δεν θα μπορούσαν να δανειστούν ούτε το κράτος, ούτε οι ιδιώτες τόσο εύκολα και με τόσο χαμηλά επιτόκια – οπότε δεν θα υπήρχε η μεγάλη σπατάλη, δεν θα μπορούσαν να χρηματοδοτηθούν τα πανάκριβα ολυμπιακά έργα, τα εξοπλιστικά προγράμματα θα ήταν χαμηλότερα, η διαφθορά επίσης κοκ.

Φυσικά η Ελλάδα δεν ήταν η μοναδική χώρα της Ευρωζώνης που έπεσε στην παγίδα αλλά, ασφαλώς, η πλέον ανόητη – κρίνοντας τόσο από την εποχή που προηγήθηκε της κρίσης, όσο και από τη μετέπειτα διαχείριση της.

.

Επίλογος

Η Ελβετία δεν είναι ασφαλώς παράδεισος παρά το ότι είναι εντυπωσιακό για μία χώρα, η οποία είναι βραχώδης, χωρίς κανένα φυσικό πλούτο, να ευρίσκεται στην κορυφή του πλανήτη – όσον αφορά το βιοτικό της επίπεδο και την ποιότητα ζωής.

Οι Πολίτες της όμως είναι αρκετά ώριμοι, έχοντας το επιτύχει μέσω της υιοθέτησης της άμεσης δημοκρατίας – η οποία δεν προϋποθέτει ώριμους Πολίτες, όπως αρκετοί ισχυρίζονται αλλά, αντίθετα, συμβάλλει σε μεγάλο βαθμό στην ωρίμανση τους.

Στα πλαίσια αυτά, κατανοώντας πού οφείλουν την παντοδυναμία τους οι τράπεζες, καθώς επίσης τους κινδύνους που συνεπάγεται κάτι τέτοιο, τους οποίους πλήρωσαν πολύ ακριβά μετά το ξέσπασμα της χρηματοπιστωτικής κρίσης (διάσωση των μεγάλων τραπεζών τους, υπερβολική διόγκωση του ισολογισμού της κεντρικής τους τράπεζας, επικίνδυνη άνοδος της ισοτιμίας του νομίσματος τους), κατόρθωσαν να συγκεντρώσουν τις 100.000 υπογραφές που χρειάζεται η επανεξέταση της δημιουργίας χρημάτων από το πουθενά, εκ μέρους των εμπορικών τραπεζών – με στόχο να αποτελέσει ξανά αποκλειστικό προνόμιο της κεντρικής.

Το γεγονός αυτό, μία κίνηση που ερευνά σήμερα και η Ισλανδία, επιτεύχθηκε από την πρωτοβουλία για την υιοθέτηση του «πλήρους χρήματος» (ανάλυση) – στην οποία θα αναφερθούμε ξανά σε επόμενο άρθρο μας, έτσι ώστε να δοθεί μία ολοκληρωμένη εικόνα.

Ίσως έτσι γίνει κατανοητό ότι, η αντιπροσωπευτική δημοκρατία δεν έχει καμία σχέση με την πραγματική Δημοκρατία, πως όσο οι Πολίτες δεν συμμετέχουν οι ίδιοι στις σημαντικές αποφάσεις που αφορούν τη χώρα τους δεν υπάρχει μέλλον, καθώς επίσης ότι, το χρηματοπιστωτικό σύστημα πρέπει να υπηρετεί τους ίδιους – ενώ κανένας δεν έχει το δικαίωμα να δολοφονεί τις ελπίδες τους (άρθρο).